もくじ

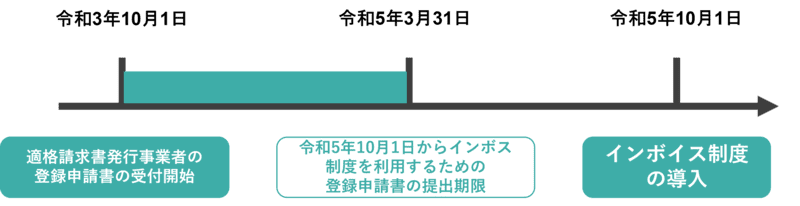

インボイス制度とは、適格請求書と呼ばれるインボイスを用いることで消費税の仕入税額控除を受けるための制度であり、2023年10月1日より導入予定です。

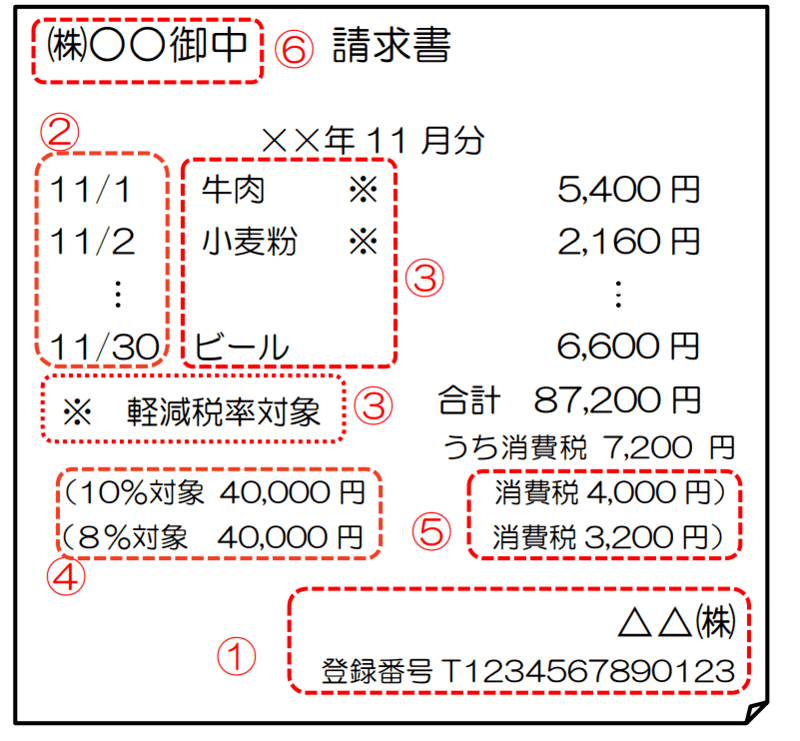

【出典】国税庁「(令和4年7月改訂)消費税の仕入税額控除の方式としてインボイス制度が開始されます」

インボイス制度導入の背景にあるのは、2019年10月1日から消費税が引き上げられた際に導入された軽減税率です。2019年10月1日の消費税率の8%から10%への引き上げに伴い、食料品などに対し軽減税率が導入されました。2つの税率が平行して運用されているなか、どの取引や商品に、どちらの税率が適用されているかを明確にする必要が生じ、適格請求書保存方式の採用が決まりました。

インボイス制度導入のためのステップは、課税事業者・免税事業者によって異なります。以下では、それぞれに分けて説明します。

前述の通り、インボイスを発行するためには、適格請求書発行事業者になる必要があります。適格請求書発行事業者の登録申請書を税務署に提出します。インボイス制度は2023年10月1に開始されるため、開始段階で利用するためには、2023年3月31日までに登録申請書を税務署に提出する必要があります。登録申請書の提出は2021年10月1日から可能です。

インボイスを発行できる適格請求書発行事業者になるためには、課税事業者である必要があります。そのため、免税事業者は課税事業者になるための消費税課税事業者選択届が必要です。なお、適格請求書発行事業者になると、年間の売上高が1,000万円以下であっても免税事業者にはならず、消費税の申告義務が生じます。

なお、インボイス制度の登録方法については、国税庁の登録登録申請書の書き方 フローチャートが参考になります。

インボイス制度開始により、適格請求書発行事業者となった企業はどのような対応が必要になるのでしょうか。ここでは、売り手(商品を販売する側)、買い手(商品を購入する側)にわけて影響を整理しましょう。

インボイス制度の導入に伴い、適格請求書発行事業者の登録番号などを請求書に記載する必要があります。そのため、自社が利用している請求書の見直しが必要になるでしょう。外部の請求書サービスを利用している場合は、インボイス制度に対応したフォーマットに入れ替わる可能性が高いですが、エクセル等の自社固有のフォーマットを活用している場合は、請求書フォーマットの見直しが必要になります。

インボイス制度の導入により、請求書が適格請求書かどうか確認する必要が生じます。適格請求書発行事業者からの請求の場合は、従前と異なる税額計算方法を使用する必要があります。つまり、当面は、適格請求書の可否に応じ、2つの税額計算方法を併用する必要が生じます。

そのため、適格請求書等の受領時・会計システム入力時等の業務フローの見直しが必要です。また、経理部門に限らず、経費申請ルール・取引先選定ルールなどの見直しも必要になるでしょう。

最後に出張手配におけるインボイス制度の影響について確認しましょう。そもそも軽減税率は出張にどのような影響を与えるのでしょうか。国内出張と海外出張に分けて説明します。

新幹線・航空券・宿泊施設の代金が課税対象です。ただし、出張旅費や宿泊費、日当などは全額10%対象なので、軽減税率の対象にはならない。仮に日当で飲食を購入した場合でも、「飲食料品の譲渡」の対価として支出していないため、軽減税率の対象とはならないのです。

基本的に日本国外で利用するサービスについては、課税対象外となることもあり、軽減税率を意識することはほぼありません。

前述の通り、海外出張における航空券や宿泊施設は不課税となるため、インボイス制度をそれほど意識する必要はありません。一方で、国内出張の場合は課税対象になるため、旅行会社の選択が自社の会計に大きな影響を与えます。出張時の手配物を洗い出し、それぞれの課税・不課税の実態を確認しましょう。

出張手配においては、旅行会社に依頼するか、旅行予約サイトで購入するケースがほとんどだと思います。それらの手配依頼先が適格請求書発行事業者であるかは確認したほうがよいでしょう。特に国内出張においては、適格請求書発行事業者とそうでない事業者を併用すると、経理処理が煩雑になるので注意が必要です。